RESEARCH OF MODERN TRENDS IN THE DEVELOPMENT OF THE SERVICE SECTOR ON THE EXAMPLE OF THE E-COMMERCE MARKET

Исследование современных тенденций РАЗВИТИЯ Сферы услуг НА ПРИМЕРЕ рынка e—COMMERCE

JOURNAL: CONSTRUCTION ECONOMIC AND ENVIRONMENTAL MANAGEMENT Volume №4 (81), 2021

Section 4. Theory and practice of management

Publication text (PDF): Download

UDK: 69.003

AUTHOR AND PUBLICATION INFORMATION

AUTHORS:

- N. Zh. Myavlina, Russian University of Transport (MIIT), Moscow

- N.V. Tsopa, V.I. Vernadsky Crimean Federal University, Simferopol, Crimea

TYPE: Article

DOI: https://doi.org/10.37279/2519-4453-2021-4-115-121

PAGES: from 115 to 121

STATUS: Published

LANGUAGE: Russian

KEYWORDS: construction, e-Commerce, e-commerce market, marketplaces, online shopping, online buyers, online store, service sector

ABSTRACT (ENGLISH): The article discusses the main trends in the development of the service sector, using the example of the e-commerce market in Russia, identifies the features of this market, shows the main players in this market, identifies the differences between buyers of this market, changes in their requirements for the presentation of products and their assortment, customer preferences, analyzed the results of development in recent years, and presented the prospects for the development of online Commerce.

ВВЕДЕНИЕ

Большинство людей под электронной коммерцией, или e-commerce, понимают электронную покупку или продажу онлайн. Кроме того, можно сказать, что e-commerce представляет собой не только финансовые или торговые операции, которые осуществляются с помощью сетей, но, что важнее, это цепочки глобальных бизнес-процессов, связанных с осуществлением транзакций в условиях развития информационных потоков [10].

АНАЛИЗ ПУБЛИКАЦИЙ; МАТЕРИАЛОВ, МЕТОДОВ

Специалисты, которые анализируют статистические данные о значительных темпах роста цифровой экономики за последние годы, скажут, что e-commerce является ядром развивающейся невероятными темпами цифровой экономики и результатом высоких темпов развития телекоммуникаций.

Анализ показывает, что рынок e-commerce в последние годы неизменно растет. На этот рост не оказали влияние кризисные процессы в экономике. Эксперты отмечают, что в 2019 году рост составил от 17% (РБК) до 21%. Ежегодные темпы роста до 2021 года будут не менее 10-15 % в год.

Data Insight выделили 10 особенностей российского рынка e-commerce:

- Географически отмечается гиперконцентрация ритейлеров в Москве;

- Отмечается непропорционально большая доля заказов покупателями из крупных городов

- Инфраструктура логистики фрагментированна;

- Большая доля самовывоза из магазинов и пунктов выдачи заказов;

- Слабые позиции международных игроков внутри России;

- Высокая доля кросс-бордера;

- Специфичный (локальный) набор маркетинговых каналов;

- Фрагментированный рынок интернет-торговли;

- Высокие ожидания покупателей по скорости доставки;

- Преобладание оплаты при получении (постоплата) [4].

ЦЕЛЬ И ПОСТАНОВКА ЗАДАЧИ ИССЛЕДОВАНИЯ

Целью исследования является изучение основных тенденций развития сферы услуг, на примере проблем рынка e-commerce в России и выявление тенденций его развития. Для реализации этой цели в данном исследовании решены следующие задачи:

— изучены материалы и источники информации по исследуемой теме,

— проанализированы изученные материалы,

— выявлены проблемы роста рынка e-commerce в России,

— рассмотрены тенденции развития этого рынка.

ОСНОВНОЙ РАЗДЕЛ

Самыми востребованными площадками для совершения онлайн-покупок являются такие как: универсальные — Ozon; магазины сегмента фэшн-рынка — Wildberries, Lamoda, Otto, а также электронные площадки, на которых представлены товары электроник, бытоой техники, детские и спортивные товары. Если мы говорим об крупных сетях в офлайне, то тут знавительную долю имеют такие компании как: «Детский мир», «Связной», «Техносила», MediaMarkt, «Спортмастер» и так далее, либо компании, представленные на торговой площадке мирового бренда, например, Nike.

Лидерство у Wildberries, которая запустила вторую очередь складского комплекса на территории Подольска, строит распределительные центры в Татарстане и Екатеринбурге. Впрочем, Ozon, Lamoda, X5, «Беру» и другие крупные игроки не отстают. Благодаря этим инвестициям мы в ближайшие годы увидим всплеск eCommerce-активности в регионах [3].

В России в течении последних нескольких лет происходит конкурентная борьба между универсальными маркетплейсами: WildBerries, Aliexpress, Ozon, «Беру», Goods и другими. Начиная с 2019 года собственные маркетплейсы стали запускать узконаправленные ретейлеры. Например, в продаже детских товарове пионером стал «Детский Мир», руководством которого в 2020 году планируется запуск пилотной версии нового маркетплейса одежды и обуви. Также отметим, что собственный омниканальный маркетплейс запускает «Обувь России». Руководством компании принято решение, что продаваться будет не только обувь, но также будет осуществляться продажа товаров для дома, хозяйственных товаров, декоративной косметики и мелкой бытовой техники.

В настоящее время также быстрыми темпами растет количество и объем продаж региональных интернет-магазинов. Это связано с упрощенной процедурой подключения к крупным службам доставки, что позволяет им активно продвигаться на общероссийском уровне и стремиться завоевать значительную долю рынка. Основными логистическими компаниями в этой сфере являются Boxberry, «Почта России», DPD в России, PickPoint, «СДЭК», Pony Express и другие.

Можно отметить, что основные игроки на рынке интернет-магазинов укрепили свои позиции на рынке, их деятельность переходит в стабильную стадию развития. Кризисные явления в экономике можно сказать положительно повлияли на развитие e-commerce, большое число покупателей перешло от традиционных покупке товаров в розницу к покупкам онлайн. Преимуществами электронной коммерции можно назвать широкий ассортимент предлагаемых товаров, выгодные цены, скидками на объемные покупки, недорогой стоимостью доставки товаров, возможностью в большинстве случаев примерить одежду или обувь в пункте доставки. Большинство покупателей привлекает возможность сокращения времени на выбор товаров в различных магазинах, возможность быстрого сравнения цен и характеристик товаров, сокращение времени, необходимого на осуществление покупки. Многие покупатели большинство покупок совершает онлайн еще и потому, что возможна доставка товара по конкретному адресу или в пункт доставки неподалеку от места работы или проживания. Число онлайн-покупателей растёт по мере накопления ими опыта пользования интернетом. Имеющие опыт покупок в интернете делают это чаще и в большем числе категорий [4].

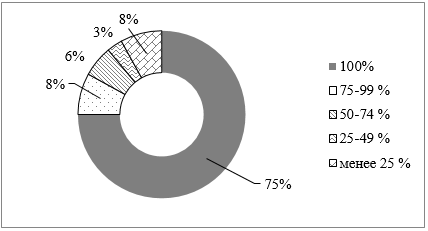

В среднем на долю интернет-продаж приходится 87 % от всего объема продаж опрошенных частных продавцов. Трое из четырех продавцов используют для продаж только интернет [4]. На рисунке 1 представлены данные о доле продаж частных продавцов.

В крупных городах отдельным сегментом является покупка и доставка продуктов и готовой еды, в период распространения короновирусной инфекции этот сегмент, несомненно, стал еще более востребованным. «Перекресток» открыл сервис «Перекресток. Быстро», доставляют за час. «ВкусВилл» в партнерстве с курьерским сервисом Gett Delivery тестирует сервис экспресс-доставки (29 минут от заказа до звонка в дверь). «Яндекс.Лавка» обещает доставку основных продуктов и горячей еды в среднем по Москве за 13 минут. Да что там еда! Даже «М.Видео» ввязался в эту гонку, обещая довозить товары на дом или в офис за полтора часа [3].

Рис. 1. Доля продавцов, осуществляющих свои продажи через интернет — продаж частными продавцами через интернет [4]

Можно отметить активное развитие логистика для e-commerce. Выявились основные лидеры на этом рынке, условия вхождения новых игроков связаны с ростом цены входа, а риски, связанные с инвестициями и насыщенностью отрасли возросли.

Расширяется бизнес «Яндекс.Маркет» и запускаются новые маркетплейсы, например, Goods и Pandao. Конкуренцию традиционным e-commerce компаниям стали составлять крупные офлайн-игроки, например, такие как «Леруа Мерлен» и IКЕА. Их выход в онлайн-режим позволил покупателям получить доступ к широкому ассортименту недорогих товаров. Эти процессы могут существенно отразиться на компаниям меньшего масштаба, а также региональным продавцам.

Существенно повлияло на развитие e-commerce отрасли возможности расширившейся географии доставки товаров логистическими компаниями, а также появившиеся возможности получения заказов в пунктах выдачи заказов и постаматах, что снижает стоимость доставки товаров и является более привлекательным для части покупателей. Развитие сети постаматов является одним из направлений инвестиций в отрасли. О планах по их созданию объявляли «Сберлогистика», «Дикси», X5, «Мегафон» и другие игроки. Компании, которые раньше создавали свои сети, например, Goods или Ozon, их активно расширяют. Скорее всего в будущем появятся 2-3 крупных игрока, которые потихоньку поглотят всех конкурентов, но пока этот сегмент развивается во всех направлениях [3].

С 1 января 2019 года был снижен порог беспошлинного ввоза покупок из зарубежных интернет-магазинов с 1000 до 500 евро. Специалисты ФТС отмечают, что это почти не повлияло на кроссбордерный трафик, анализ косвенных данных показывает, что интерес россиян к покупкам на зарубежных площадках снизился.

Несколько компаний, считавшихся в 2018 году перспективными, потеряли большую часть своиз пользователей. Напрмер, «Яндекс.Маркет» прекратил развитие маркетплейса Bringly. Снизилась популярность маркетплейса Pandao. Как только стало известно о том, что Российский фонд прямых инвестиций (РФПИ), «Мегафон» и Mail.ru Group ведут переговоры с китайским интернет-компанией Alibaba о возможности создания совместного предприятия в России, появилась информация, что Mail.ru Group вложит в совместное предприятие именно Pandao, что привело к снижению трафика этого портала.

Начиная с 2016 года активно развивается IT-компания Citylife, которая позиционирует себя как компанию, создающую городскую экосреду. Компания имеет офис в Сколково, в ней работает коллектив перспективных специалистов в области IT-технологий, маркетинга, логистики и так далее. Компанией разработано мобильное приложение, которое позволяет делать покупки различных товаров на одной интернет-площадке. Практически это приложение позволяет делать покупки в 800 онлайн магазинах, а также офлайн во многих городах России, а также в 8 зарубежных странах. Преимуществом осуществления покупок является возможность получения кэшбэка и скидок владельцам Smart-карт Citylife. Компания позволяет осуществлять покупки промышленных товаров, лекарств, билетов на все виды транспорта, покупку карт Тройка, топливных карт, заказ путешествий, заказ гостиниц, доставку еды и многое другое. На площадке размещены такие гиганты как Alibaba, Fviasales, Booking, М.Видео, tutu.ru и многие другие. Практически компания является агрегатором агрегаторов. Кроме того, компания разработала мобильное приложение Citytok, которое дает возможности е только общения как мессенджер, позволяющий отправлять сообщения, которые могут переводиться на 18 языков, но также дает возможность совершения всех покупок, которые возможны в Приложении Citylife. В настоящее время в России число пользователей Smartкартами превысило 500 тысяч человек. Сеть достаточно быстро развивается и покупки онлайн осуществляются всеми владельцами карт.

В конце октября «Яндекс.Маркет» и Сбербанк официально запустили маркетплейс «Беру!», тестировавшийся на протяжении пяти месяцев. На момент запуска площадка онлайн-торговли привлекла более тысячи продавцов товаров и 3,6 млн. пользователей ежемесячно.

На маркетплейсе представлены более 100 тысяч товарных позиций, охватывающих 9 товарных категорий — электронику, бытовую технику, красоту, здоровье, компьютерную технику, дом и дачу, детские товары, товары для животных и продукты питания. В проект интегрирована умная программа лояльности «Беру! Бонусы» с использованием технологии машинного обучения [4].

Необходимо отметить также изменения в структуре покупателей, осуществляющих покупки онлайн. Покупатели поколения Z взрослеют и начинают входить в платежеспособный возраст. Новыми пользователями предъявляются большие требования к размещаемой информации о товарах и услугах, они хотят иметь расширенные возможности сравнения информации по разным группам товарам. Возрастают требования к подробным карточкам товара, улучшению качества фотографий и 3D-фото. Также востребована такая опция, как возможность прочтения отзывов покупателей, которые уже получили свои покупки, причём не только в онлайне, но и в офлайне режиме.

Также для «нового поколения покупателей» является важным, чтобы магазин их «слышали». По данным Sprout Social Index [3], 63% ритейлеров оценивают умение общаться с аудиторией и слышать её как крайне важное и отмечают, что этот навык всё больше определяет успех формирования длительных отношений с покупателями.

Возникает необходимость и в изменении самого контента интернет-магазинов и интернет-площадок. Поколение молодых покупателей лучше реагирует на контент, который создан другими клиентами, а не работниками самого бренда. Как говорится в исследовании Ipsos Mediact, такие посты и сообщения на 35% лучше запоминаются и заслуживают в 2 раза больше доверия [3].

Покупатели нового поколения требуют персонализированного подхода. У молодёжи особую популярность имеет сервис «найти вещь по фото». Для покупателей поколения Z характерно стремление одеваться в такие же вещи, которые одевается любимый блогер, поэтому бренды охотно осуществляют сотрудничество с такими лидерами мнений.

Рассмотрим основные показатели, характеризующие рынок электронной коммерции в России, представленные в открытых источниках [2].

Интернет в России используют 95,8 млн. человек, возраст которых от 12 лет, что составляет 78% населения страны.

«Яндекс.Маркета» представил данные, что доля россиян, которые заказывают товары онлайн превысила 42% населения России. В Москве этот показатель значительно выше и составляет 60% в течение последних 6 месяцев. 55% жителей крупных городов заходят в интернет-магазины, в небольших городах этот показатель составляет 40% и меньше.

Nielsen отметило, что 90% онлайн-потребителей в России совершили хотя бы одну покупку за последние несколько лет.

Хоум Кредит Банк отмечает, что две трети (66,5%) жителей России совершают покупки в интернете, в 2018 году этот показатель составлял всего 37,5%.

Объём рынка электронной коммерции России в 2019 году составил $30,6 млрд. Доля eCommerce в валовом внутреннем продукте страны составляет 1,3%. В 2019 году объём B2C-продаж составил 1620 млрд. руб. или $24,9. Рост продаж составил 39% к 2018 году в заказах, 24% — в рублях.

Специалисты Российская Ассоциация электронной коммуникации (РАЭК) отмечают, что Российский рынок e-Commerce превысил 1 трлн. руб. в 2019 году. В целом объем экономики Рунета возрос на 20% к 2018 году и составил 4,7 трлн. руб.

Radius Group спрогнозировали в августе 2019 года что объем российского рынка интернет-торговли в 2019 году достигнет 1,7 трлн. руб.

АКИТ в июне 2019 отметил, что его прогнозам общий объем рынка по итогам 2019 года составит 2 трл 179 млрд. руб., прировт составит 32,5%.

Аналитики Института Егора Гайдара отметили, что общый объём электронной торговли в России составит 1325-1395 млрд. руб.

InfoLine в сентябре 2019 года отметили, что рост рост онлайн-продаж товаров по итогам 2019 года составит 25%.

В 2019 году в России в интернет-магазинах сделано 425 млн. заказов. Этот показатель на 41% больше, чем в 2018 году. Общий объем выручки онлайн-магазинов составила 1,6 трлн. рублей, это на 25 % больше, чем в 2018 году. А специалисты Российской Ассоциации электронной коммуникации (РАЭК) отметили, что количество заказов в интернет-магазинах возросло примерно на 40%.

По данным АКИТ суммарный оборот интернет-продаж всех членов этой организации в 2019 году превысит 650 млрд. руб., прирост составит 24,3%). Объем общих розничных продажхи составтт более 4,2 трлн. руб.

Эксперты «Яндекс.Маркет»/GfK выявили, что размер среднего чека российских онлайн-магазинов за 2019 год снизился с 1900 до 1739 руб.

Выявлены крупнейшие игроки на рынке e-commerce

Крупнейшим онлайн-ритейлером в России в 2019 году стал «Яндекс.Маркет», который занимает примерно 10% российского рынка eСommerce. На втором месте Tmall (Alibaba) доля около 8,5% рынка, ещё меньше у третьего и четвертого мест российского рынка — компаний Ozon и Wildberries.

Крупный вклад в рост eCommerce в 2019 году внесли крупнейшие магазины: WB, Озон, Беру, Tmall, Аптека.ру, объем заказов которых в среднем возрос на 100%.

Объем рынка трансграна в 2019 году составил 680 млрд. руб. или 450 млн посылок.

«Яндекс.Маркет»/GfK отметил, что доля россиян, которые ззаказывают товары в китайских интернет-магазинах возросла до 73%. В иных зарубежных магазинах покупают 29% всех покупателей, которые вообще хоть что-то покупали в интернете.

АКИТ отмечает, что рынок доставки еды достиг в 2019 году 86 млрд. руб., что в два раза выше показателей 2018 года. В 2019 году объём рынка т составил примерно 9% общего оборота общепита.

InfoLine в сентябре 2019 года прогнозировал, что драйвером рынка электронной коммерции будут онлайн-продажи продуктов питания, а также товары повседневного спроса. Рост рынка в 2019 году по их прогнозам должен был составить 50%. Далее он вырастет на 80% в 2020 году и 50% в и 2021 году. На наш взгляд, эти цифры могут значительно возрасти в связи к мерами по самоизоляции, связанными с эпидемией короновируса, поскольку многие покупатели предпочли онлайн покупку продуктов питания с доствкой и заказы готовой еды в компании Delivery других.

Nielsen прогнозировали что в 2019 году объем рынка интернет-торговли товарами повседневного спроса превысит 27,7 млрд. руб.

Авито/Data Insight отмечает, что количество вовлеченных в С2С-торговлю продавцов за 2018-2019 годы выросло почти в 2 раза и составило 13,9 миллиона продавцов. Количество покупателей возросло и составило 11,8 миллионов. Общий объём рынка составил 568 млрд. руб., возрос на 92,5% за анализируемый период. В 2019 году совершено 177 млн. продаж. Средний чек покупки в C2C составил 3 210 руб.

«Яндекс.Маркет»/GfK отметил, что 23% онлайн-покупателей предпочли совершить покупку новых товаров в 2019 году в соцсетях. Значение этого показателя не изменилось с 2018 года.

Российская Ассоциация электронной коммуникации (РАЭК) отметила, что общий объем транзакций онлайн-сервисов шеринг-сервисов (совместного потребления) по итогам 2019 года составит 769,5 млрд руб., то есть возрастет в 1,5 раза по сравнению с 2018 годом.

По данным исследования, проведенного Ассоциацией электронных коммуникаций (РАЭК), объем рынка онлайн-ритейла в 2020 году составил 1,968 триллиона рублей (рост на 52% относительно 2019 года), онлайн-трэвел — 335,5 миллиарда рублей (снижение на 54%), рынка услуг в интернете — 986,5 миллиарда рублей (рост на 22%), рынка электронных платежных услуг — 1,794 триллиона рублей (рост на 34%). [5] Кроме того, аналитики отмечают фокус на экономику совместного потребления. Так, в 2020 года совокупный объем транзакций на шеринг-платформах составил 1,07 триллиона рублей (+39% относительно 2019 года).

Помимо этого, 2020-й можно назвать годом бума маркетплейсов. Собственные маркетплейсы открыли «Детский мир», Hoff, «М.Видео-Эльдорадо» и другие компании. Кроме того, соцсеть «ВКонтакте» запустила маркетплейс на базе каталогов товаров. [5]

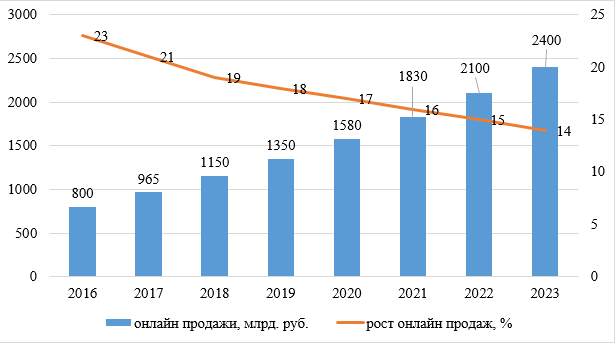

Каждый год объём прироста рынка интернет-торговли увеличивается: в 2013 году лет назад он рос на 100 млрд. рублей в год, в 2018 году вырастет на 185 млрд. рублей. При сохранении существующих трендов к 2023 году рынок вырастет более чем в два раза до 2,4 трлн. рублей при среднегодовых темпах роста +16% (2019−2023 гг.).

На рисунке 2 представлены данные об объеме онлайн продаж за 2016-2020 гг. и прогноз онлайн продаж до 2023 года. Предполагаемый рост за 2020-2023 гг. составит 51,9 %.

Также мы видим, что темпы роста объема онлайн-продаж постепенно снижается и составит в 2023 году примерно 14 %.

Число онлайн-покупателей растёт по мере накопления ими опыта пользования интернетом. Имеющие опыт покупок в интернете делают это чаще и в большем числе категорий.

Рис. 2. Интернет-торговля в России прогноз до 2023 года [4].

ВЫВОДЫ

В настоящее время в России выявлены значительные изменения в такой части сферы услуг, как рынок e-commerce. В частности зафиксирован быстрый рост показателей e-commerce. В ходе исследования удалось установить, что более 70% россиян совершает как минимум 1 покупку в интернет-магазинах в месяц. При этом почти 80% пользователей выбирает для совершения онлайн-шопинга мобильные гаджеты.

В результате анализа нами сделаны следующие выводы: около 80% россиян используют мобильные устройства для онлайн-покупок. Признано, что наиболее активно совершают интернет-покупки представители более молодого поколения.

ПЕРСПЕКТИВЫ ДАЛЬНЕЙШИХ ИССЛЕДОВАНИЙ

Изменяющиеся условия нашей жизни оказывают существенное влияние на развитие различных сфер, в том числе рынка e-commerce как части сферы услуг. Существенный рост этого рынка был связан с распространением заболевания Covid-19 и ограничительными мерами, которые повлияли на рост заказов продуктов питания и готовой еды из кафе и ресторанов, лекарств, непромышленных товаров. Предполагается проведение дальнейших исследований этого рынка с целью выявления проблемных аспектов интернет-торговли и анализа складывающегося взаимодействия участников этого рынка.

ЛИТЕРАТУРА

- Динамика и прогноз развития рынка e-commerce в России. [Электронный ресурс]. — Режим доступа: https://www.retail.ru/articles/dinamika-i-prognoz-razvitiya-rynka-e-commerce-v-rossii/

- Бахарев, И. Commerce 2019: основные цифры. [Электронный ресурс]. — Режим доступа: https://e-pepper.ru/news/ecommerce-2019-osnovnye-tsifry.html

- Бахарев, И. Электронная коммерция 2019-2020: 15 основных трендов. [Электронный ресурс]. — Режим доступа: https://e-pepper.ru/news/elektronnaya-kommertsiya-2019-2020-15-osnovnykh-trendov.html

- Знаковый год для e-commerce в России: создание конгломератов онлайн-торговли и покупки на 1 трлн рублей. Эксперты рынка прокомментировали ключевые события на рынке и обозначили тренды 2019 года. [Электронный ресурс]. — Режим доступа: https://www.sostav.ru/publication/e-commerce-2018-34897.html

- Российский рынок e-commerce в 2020 году вырос на 22%. [Электронный ресурс]. — Режим доступа: https://1prime.ru/business/20210520/833708962.html

- Цопа, Н.В. Разработка финансовой стратегии развития предприятия на рынке мебельного производства [текст] / Н.В. Цопа, А.В. Храмова // Экономика строительства и природопользования. – 2019. – № 2 (71). – С. 117-127.

- Tsopa, N. Assessment of the business potential impact on the controllability of an investment-construction project / S. Sheina, N. Tsopa, L. Kovalskaya. // В сборнике: MATEC Web of Conferences. – 2018. – С. 04041.

- Tsopa, N.V. The mechanism for managing the business potential of commercial real estate projects / N.V. Tsopa, L.S. Kovalskaya, V.V. Malachova. // Materials Science Forum. – 2018. – Т. 931. – С. 1220-1226.

- Цопа, Н.В. Особенности оценки инвестиционной привлекательности предприятий сферы услуг [текст] / Н.В. Цопа // Вестник образовательного консорциума Среднерусский университет. Серия: Экономика и управление. – 2018. – № 11. – С. 63-66.

- Ветрова, Н.М. Особенности процесса управления информационными потоками на предприятии в современных условиях / Н.М. Ветрова, А.А. Гайсарова //Экономика строительства и природопользования – 2019. – №1 (70). – С.49–